こんにちは!ブリコラブログ!です。

当ブログは『資産づくり』『BLOG』『ビジネススキル』をメインテーマとしてお悩み解決につながる記事を掲載しております。

資産づくりについて私自身失敗や後悔を数えきれないくらい経験しています。「今の知識と経験のまま20代に戻れたら、今どれだけ資産をつくれただろうか?」と思っても、“時を戻そう!”とはいかないわけです・・・。

「20~30代の方々には資産づくりを早めに開始してもらいたい!」と心から願っていて、この想いを特に多くの30代に伝えたい!

今回は、『30代』に焦点を当てて世間一般の30代が資産づくりにおいて貯金(預貯金)と投資をどのくらいの割合にしているか?

世間一般の傾向などの切り口から、30代は投資メインに切り替えた方が良い理由を解説したいと思います!

結論:30代で投資メインに切り替えた方が良い理由

- 投資への入金パワーが増え、選択肢が多彩になる!

- 40~50代よりも長期運用が可能!(=失敗しても取返しがつく)

- 経験値や視野・ネットワーク拡大に伴う投資判断力が備わる!

それでは、一つずつ見ていきましょう!

どうぞ最後までご覧ください!

Contents

調査結果:30代の『貯金』と『投資』の割合

まず世間一般の30代に関する資産づくりの傾向を一緒に確認しようと思います。

あなたが30代でしたら、是非ご自身と照らし合わせて見てください!

30代:『投資』をしている割合は??

日本証券業協会「平成30年度 証券投資に関する全国調査(個人調査)(有価証券の保有割合)」をもとに見てみますと、以下の通りでした!

個人的な感想は、『割合少ない・・・』です。驚愕レベル!

![]()

私は30代のときには、会社制度の『持ち株会』に毎月25,000円・賞与時75,000円積み立てしていました。

その意味では17%に入っていた訳ですが、持ち株会のことをちゃんと理解しメリットやデメリット、積み立ての目的やどのくらい増えているのか?(減っているかも)というのをちゃんと把握していたか・・・?と問われますと、「No」です。

だからこそ、投資の重要性・有効性をお伝えしたい気持ちです!

※参考:持ち株会について、過去記事にしております。よろしければ、どうぞ!

-

-

『持ち株会』メリット・デメリットを徹底解説! ー前編ー

続きを見る

-

-

『持ち株会』メリット・デメリットを徹底解説! -後編-

続きを見る

30代:平均金融資産保有額は?

金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](平成30年)」によりますと、以下の通りでした!

平均金融資産保有額

- 660万円

660万円というのは、個人的印象としては意外に多いな、、と感じました。が、平均の「資産保有額」ですので預貯金や株式、投資信託などすべて合算したらこのくらいということです。

30代:金融商品の保有内訳は?

平均貯金額の調査結果と同様に、金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](平成30年)」で見ました!結果は・・・

約60%、『貯金(預貯金)』をメインに資産保有をしているのが世間一般の傾向のようです。

投資で増やすというリスクを取るよりは、手堅く資産形成したいという意図が強く伝わってくる内容と言えそうですね。

平均の金融資産保有額が660万円で預貯金割合が55.5%ということは、

計算上30代の平均貯金額は・・・

- 366万円

ということになります!

あなたはいかがでしたでしょうか??

30代:平均年収は?

国税庁「平成29年分民間給与実態統計調査」の結果から見てみますと、以下の通りでした!

| 男性 | 女性 |

| 30~34歳 ▶ 461万円 | 30~34歳 ▶ 315万円 |

| 35~39歳 ▶ 517万円 | 35~39歳 ▶ 313万円 |

30代だけを見ても参考になりにくいと思いますので、一つ下の20代も見てみましょう。

| 男性 | 女性 |

| 20~24歳 ▶ 278万円 | 20~24歳 ▶ 243万円 |

| 25~29歳 ▶ 393万円 | 25~29歳 ▶ 317万円 |

男性の20~24歳から30~34歳で比較しますと、278万円の平均年収が461万円ということで165% という数字に!

同様に女性で見てみますと、243万円が315万円ということで129% ということが分かりますね。

30代が資産づくりを「投資メイン」にすべき理由!

では、改めてここから資産づくりを「投資メイン」へ。

貯金<投資にするべき理由を、1つずつ・客観的データと私見も合わせながら解説してまいります!

❶投資への『入金パワー』が増える

『入金パワー』=どれだけの金額を投資に回せるか?と一旦定義します!

収入の一定割合を投資に回すという考え方であれば、1)収入の総額が増える 2)支出が減る と『入金パワー』が増えることになりますね!

上記のデータ通り、30代男性の例で収入の10%を投資に回すという前提にしますと・・・

- 20~24歳:平均年収 278万円×10%=27.8万円を投資に回せる。

- 30~34歳:平均年収 461万円×10%=46.1万円を投資に回せる。

年齢が上がると生活環境が変わったり結婚等により必要な支出が上がるとは思います。

ただ、共働きをしたり、二人で協力して生活水準を極端に引き上げなければ『入金パワー』は自然と大きくなるのは理解いただけるのではないでしょうか??

20代は、まず社会人としての生活リズムを整えたり将来に向けた自己投資を優先する期間として捉える。自己投資をすれば、会社で勤務するにせよフリーランスなどギグ的はたらき方をするにせよ、その準備が30代の10年間に必ず反映されます。

自己投資が結果につながる例を挙げますと・・・

- 会社での昇進等による更なるベース基本給額UP

- 営業成績に応じたインセンティブや短期のプロジェクトアサイン~完了に対する一時的な報酬獲得など

- 副業による収益

といった内容です。「20代で出来ないか?」と問われると、決してそうではないと思います。

ただ、30代の方がこういった機会に恵まれるケースが多く、圧倒的に高確率で達成できるはずです!30代での“伸びしろ”部分を、投資の『入金パワー』に変換できます。

20代の期間で準備~30代で一気に解放していくという考え方をしてみましょう!

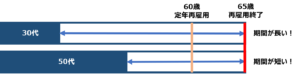

❷40~50代よりも長期運用が可能!(=失敗しても取り返しがつく)

投資期の成否は、“運用可能な期間がすべてを決める” と言っても過言ではないです!

まさに、『タイム・イズ・マネー』!

投資の代表格・王道と言われるインデックス投資。

あの投資の神様ウォーレン・バフェット氏が、自身の奥さまに宛てた遺言で、“自分が死んだら、資産の90%をS&Pのインデックス投資で運用するように”と伝えたことでも有名ですね。

投資ですので、絶対に増える・失敗しない はありません。直近で申しますと、コロナショック。更に前ではリーマンショックによる暴落が記憶に新しいところです。

しかしながら、インデックス投資は15年以上運用を続ければ結果としてプラスになるという結果が出ています!暴落の影響を受けても、経済全体が成長するという前提に立つと、プラスに振れていくということなのです。

30代は50代と比較すると、投資期間15年以上かけれる可能性が高い!チャレンジもできるし、失敗しても挽回できる大きな理由です。

❸経験値やネットワーク拡大に伴う鋭い投資判断力が備わる

30代になると、会社での昇進や副業による収入増の機会にも恵まれる話を致しました。

この変化は、あなたの人間関係やつながっていくネットワークの質の変化にも関係してきます。

昇進し管理職になれば、管轄組織の運営にかかわる予算を見たりします。また、部長職や執行役員になっていくと、その範囲は会社経営に及びますね。加えて、ネットワークも同格の管理職や会社経営者とのつながりになっていきます。学生や20代でSNSによるネットワークとは、まさに別の領域へ。

このつながりによって得られた感覚や知識・経験は、生活力の強化や投資や預貯金について深く考えれるようになったり正しい判断力を養える など、絶対といってよいほどの好影響になること間違いありません!

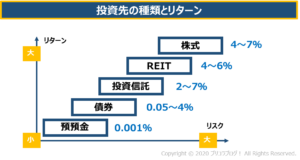

投資するならどんな金融商品が良いか??

金融商品は、多種多様なラインナップがあるのをご存知でしょうか??

それぞれ特徴があり、投資の運用においては“リスク”が必ずつきまといますね。リスクと聞くと、どうしても損をしてしまう・何か取返しがつかなくなるのでは??というイメージになってしまうかもしれません。

投資初心者が、まずつまづいてしまい壁となるのがこの点でしょう。

投資・運用におけるリスクを正しく知り、“大きく負けない” “着実に増やせる可能性が高い” 商品で開始することをオススメします。

前出のインデックス投資が最たる例となりますが、金融商品の全体像・特徴もぜひ押さえておきましょう!

各金融商品の解説、筆者である私の体験記(実際の資産推移で説明)でご確認ください!

かなりイメージ付けが容易になると思います。

-

-

失敗しない資産運用!『資産の種類』と『運用期間』の選び方とは!?

続きを見る

-

-

[40代の投資]投資信託・米国高配当ETFでの実績報告:2020年12月度

続きを見る

30代:投資の効果をUPするポイント!

ここまで読んできて、投資に対するハードルも下がってきた!30代で投資にチャレンジした方が良い理由も理解してきた!

・・・でも、失敗はしたくない。。ちゃんと資産づくりをしたい。誰しもそう思いますよね。

資産づくりの目的を明確にする!

資産づくりには、人それぞれに目的があるはずです!

- 家を持ちたい!

- 結婚して家庭をもちたい!

- 起業のための資金を用意したい!

「いつまでに」「どのくらいの金額が」必要なのか?をしっかりみつめてください。

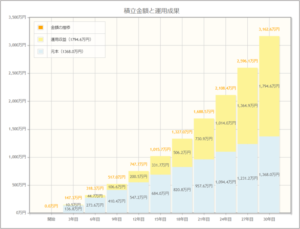

仮に、30歳から投資を開始して60歳の定年再雇用が開始するまで30年を投資期間にできたとします。30代の平均年収の10%を投資に回して投資信託で年間5%の複利で運用した試算をすると・・・

30代の平均年収のままで試算・平均的な利回りだったとしても3,000万円以上の資産がつくれることになります。

大金ですよね!故に、目的とゴールに向けた計画が重要なのです!!

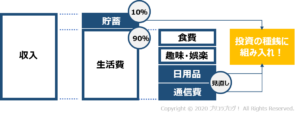

無理をしない!:投資は収入の10%ルール

記事の冒頭から、『投資は収入の10%』ということを繰り返しお伝えしています。

これは何か!?と申しますと、古代から伝わる資産づくりの教え“バビロンの大富豪”によるものです。

もちろん、しっかり読み込みました。非常に重要な視座を得られる名著でしたので、20代の甥っ子へ就職を機にプレゼントしました!その甥っ子も、月8~10万円を投資に回しています。

甥っ子がこのまま毎月8万円で5%の利回り、30年間運用すると・・・

定年前54歳までに約6,700万円の資産がつくれる計算です。準富裕層への仲間入り可能性が出てきました!

生活費を見直す!:固定費・変動費

収入が増えて投資へ回せる金額が上がったとしても、月々の生活費が割高なままでは投資の効果が薄れます。

スポーツで得点力が上がっても、守備がボロボロだと勝てないのと同じ理由。

月々の生活費を『固定費』と『変動費』に分けて、特に『固定費』部分については同質のサービスであれば安価で利用できるサービスへ積極的に切り替えることをオススメします!

例えば、携帯電話の利用料金。最近は政府の値下げ圧力により大手3社が廉価プランを発表していますね。また、格安SIMを積極活用するなどれば、月に5,000~8,000円削減することが出来ます。

この削減できた金額を、投資の“種銭”として収入の10%に加えて運用するのです!

固定費の見直しについては、過去の記事にまとめております!ご参考までに!

-

-

『生活費見直し』で資産を増やす効果を2倍にする!

続きを見る

30代の『貯金』と『投資』割合について:まとめ

- 資産づくりを投資メインすべきは、30代が理想!

- 理由は3つ!❶入金パワー❷長期運用❸投資に対する適正判断力が付く

- 投資目的の明確化+収入の10%ルール・生活費見直しで効果UP

いかがでしたでしょうか??

30代のみなさまの投資デビューの後押しになれば幸いです!

次回のブリコラ!にもどうぞご期待ください!